貯蓄型保険とは?掛け捨て型保険との違いとメリット・デメリット

生命保険には、大きく分けて「貯蓄型保険」と「掛け捨て型保険」があります。このうち貯蓄型保険は、死亡や高度障害状態等に備えるとともに、解約時の解約返戻金や満期時の満期保険金等のまとまったお金を受取れる保険です。

ここでは、貯蓄型保険の基礎知識や、掛け捨て型保険との違い、貯蓄型保険を検討する上で知っておきたいメリット・デメリットについて解説します。

この記事のポイント

- 貯蓄型保険は、保障と貯蓄の性質をあわせ持った保険商品

- 貯蓄型保険の種類には、主に終身保険、養老保険、個人年金保険、学資保険等がある

- 貯蓄型保険は掛け捨て型保険と異なり、解約返戻金や満期保険金のある商品が多い

- 貯蓄型保険は、途中解約による元本割れのリスク等、加入の際は注意すべきデメリットもある

貯蓄型保険とは、保障と貯蓄の性質をあわせ持った生命保険

貯蓄型保険は保障と貯蓄の性質をあわせ持った保険商品です。

多くの貯蓄型保険には死亡保障があり、死亡または保険会社所定の高度障害状態になった時に保険金が支払われます。

さらに、払込んだ保険料の一部が積み立てられて運用される仕組みとなっており、解約時や満期時に解約返戻金や満期保険金等のまとまったお金を受取ることができます。

万が一に備えながら貯蓄もできる点が、貯蓄型保険の大きな特徴といえるでしょう。

なお、公益財団法人生命保険文化センターが公表している「2022(令和4)年度 生活保障に関する調査」によると、全国の18~79歳の男女4,844人(個人)のうち、貯蓄型保険を志向する人は62.8%、掛け捨て型保険を志向する人は27.8%です。

検討段階においては、貯蓄型保険を希望する人のほうが多いことがわかります。

※出典:公益財団法人 生命保険文化センター「2022(令和4)年度 生活保障に関する調査」P.240

https://www.jili.or.jp/files/research/chousa/pdf/r4/2022honshi_all.pdf

生命保険については、以下の記事をご覧ください。

生命保険とは?仕組みや種類、備えられるリスクやニーズ等を解説

代表的な貯蓄型保険の種類

貯蓄型保険には、終身保険、養老保険、個人年金保険、学資保険等、さまざまな種類があります。

代表的な貯蓄型保険の種類と、それぞれの仕組みを見ていきましょう。

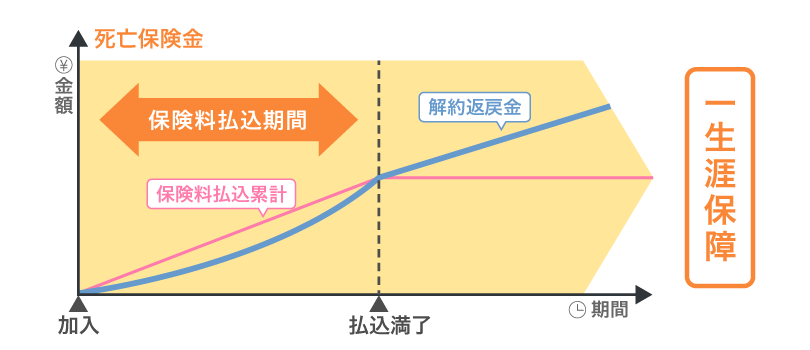

終身保険

終身保険は、保障(保険期間)が一生涯続く生命保険です。

被保険者が死亡または保険会社所定の高度障害状態になった時には、加入時に定めた保険金が支払われます。

満期がなく、解約しない限り一生涯保障が続き、途中で解約した場合は一般的に解約返戻金を受取れます。

■終身保険の仕組み

終身保険は保障が一生涯続きますが、その分、保障内容が同程度の掛け捨て型保険に比べると保険料が割高です。

そのため、生活環境やライフステージによっては保険料の負担が大きくなるデメリットもあります。

少しでも保険料を抑えつつ、一生涯の保障と貯蓄機能を備えたい場合は、低解約返戻金型の終身保険を検討するのもよいでしょう。

低解約返戻金型の終身保険は、保険料の払込期間中は解約返戻金を低く抑えるという特徴があり、一般的な終身保険よりも保険料が割安になる傾向があります。

終身保険については、以下の記事をご覧ください。

終身保険とは?メリット・デメリットと種類についてわかりやすく解説

低解約返戻金型の終身保険については、以下の記事をご覧ください。

低解約返戻金型の終身保険とは?メリット・デメリットを解説

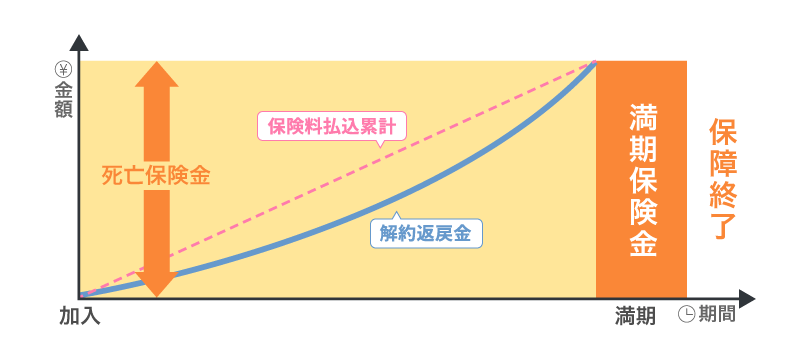

養老保険

養老保険は、満期時に被保険者が生存していた場合、満期保険金を受取れる生命保険です。

もし、満期を迎える前に被保険者が死亡または保険会社所定の高度障害状態になった場合は、加入時に定めた保険金が支払われます。

■養老保険の仕組み

満期保険金と死亡保険金は基本的に同じ金額なので、死亡保障と貯蓄を両立することができます。ただし、保険料が終身保険と比べて割高になる点に注意が必要です。

養老保険については、以下の記事をご覧ください。

養老保険とは?メリット・デメリットと終身保険との違いを解説

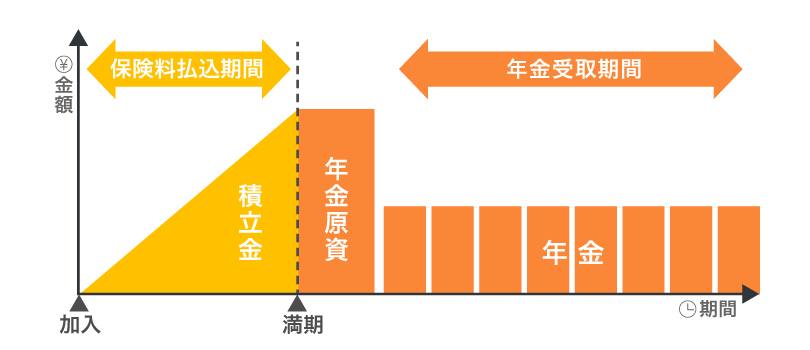

個人年金保険

個人年金保険は、老後の生活資金の準備を目的とした私的年金のひとつです。

払込んだ保険料の一部が生命保険会社で運用され、加入時に定めた年齢から、一定期間または終身にわたって年金を受取ることができます。

■個人年金保険の仕組み

万が一、年金の受取開始日までに被保険者が亡くなった場合は、それまでに払込んだ保険料の相当額が死亡保険金として支払われます。

保険料の払込期間は加入時に設定しますが、定年退職を迎える65歳や70歳までに設定されることが一般的です。

個人年金保険については、以下の記事をご覧ください。

個人年金保険とは?メリット・デメリットや必要性をわかりやすく解説

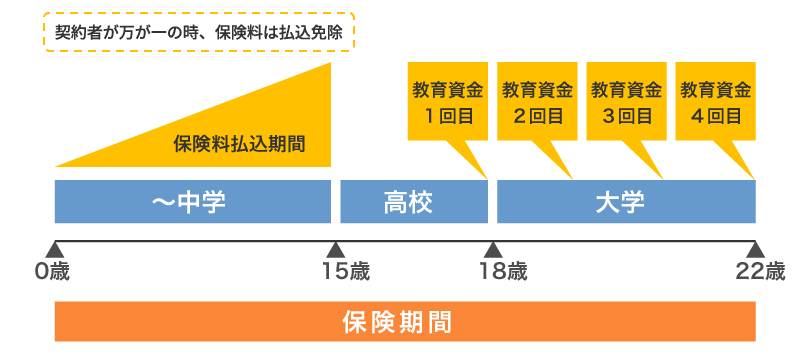

学資保険

学資保険は、主に子どもの教育資金に備えるための生命保険です。

子どもの進学のタイミング等、加入時にあらかじめ定めた時期になると、祝金や満期保険金を受取ることができます。

■学資保険の仕組み

満期保険金の受取時期は、子どもが17歳・18歳以降の大学進学時に設定されることが一般的です。また、祝金の受取りは、進学等の教育費が増える時期に設定されることが多いでしょう。

保険商品によっては、親(契約者)が死亡または保険会社所定の高度障害状態になった場合は、以後の保険料を払込まなくても満期保険金等を受取れる保険料払込免除の保障があります。

ただし、契約者である親の既往歴によっては、保険料払込免除がある商品に加入できない可能性もあるため、確認が必要です。

学資保険については、以下の記事をご覧ください。

学資保険とは?メリット・デメリットや仕組みについて解説

生命保険の種類については、以下の記事をご覧ください。

生命保険の種類とは?保障内容や加入のメリットをわかりやすく解説

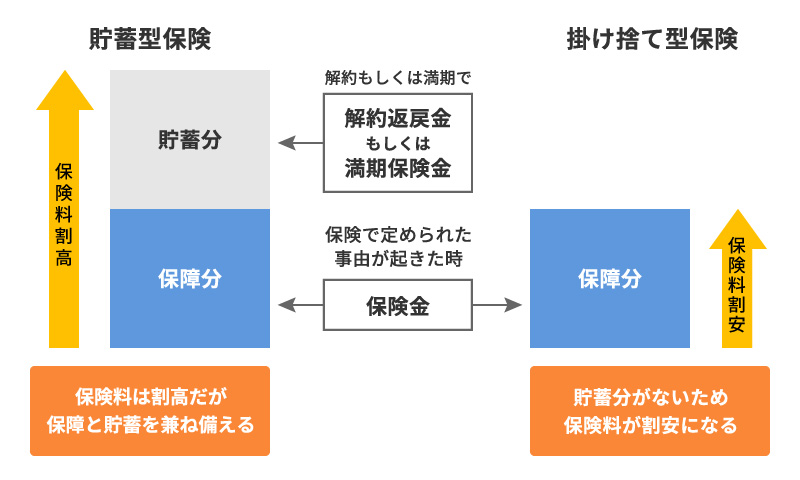

貯蓄型保険と掛け捨て型保険の違い

貯蓄型保険と掛け捨て型保険には、さまざまな違いがあります。貯蓄型保険と掛け捨て型保険の主な特徴は、以下のとおりです。

■貯蓄型保険と掛け捨て型保険の特徴

| 貯蓄型保険 | 掛け捨て型保険 | |

|---|---|---|

| 保険期間 | 定期または終身 | 定期 |

| 保険期間中に不測の事態が起こった場合 | 保険金が支払われる | 保険金が支払われる |

| 保険期間の途中で解約した場合 | 解約返戻金が受取れる | 一般的に解約返戻金がない。受取れることがあっても少額 |

| 満期になった場合 | 保険商品によって満期保険金を受取れる | 一般的に満期保険金は受取れない |

| 保険料 | 掛け捨て型保険に比べて割高 | 貯蓄型保険に比べて割安 |

| 代表的な保険 | 終身保険、養老保険、個人年金保険、学資保険 | 定期保険、収入保障保険 |

なかでも大きな違いは、解約返戻金や満期保険金があるかどうかです。

貯蓄型保険の特徴は、保障機能と貯蓄機能を兼ね備えていることで、解約時や満期時には払込み金額に応じてまとまったお金が受取れます。

一方、掛け捨て型保険は、保険期間が満了すれば保障はなくなり、払込んだ保険料は戻ってきません。途中で解約した場合も、解約返戻金はないか、あっても極めて少額です。

また、貯蓄型保険では、払込んだ保険料の一部を貯蓄用に運用するため、掛け捨て型保険より保険料が高くなるのが一般的です。

■貯蓄型保険と掛け捨て型保険の保険料のイメージ

掛け捨て型生命保険の選び方については、以下の記事をご覧ください。

掛け捨て型生命保険のメリットと貯蓄型との違いをわかりやすく解説

貯蓄型保険のメリット

貯蓄型保険は、保障と貯蓄の性質をあわせ持った保険商品のため、手厚い保障を確保しつつ、解約時や満期時にまとまったお金が受取れる保険になっています。

貯蓄型保険には、以下のようなメリットがあります。

貯蓄や資産形成に役立つ

貯蓄型保険は、満期保険金が受取れるタイプであれば、貯蓄や資産形成に役立ちます。

また、保険期間中に解約した場合でも、解約返戻金として払込んだ保険料の一部が戻り、加入からの期間が長いほど返戻率も高くなる傾向にあります。

万が一に備えながら、将来に向けた貯蓄や資産形成ができる点は、貯蓄型保険ならではの大きなメリットといえるでしょう。

また、満期保険金や解約返戻金の受取時期は商品によって選べるため、目的に応じた計画的な資産形成が可能です。

契約者貸付を利用できる

貯蓄型保険のなかには、解約返戻金を担保に保険会社からお金を借りられる「契約者貸付」を利用できる商品があります。

保障を継続しながら、解約返戻金の一定の範囲内でお金を借りられるため、「一時的にまとまったお金が必要になったが、保険は解約したくない」といった場合等に便利です。

ただし、契約者貸付には利息が発生し、返済が必要です。満期時や解約時に返済が完了していない場合は、残債が満期保険金や解約返戻金と相殺されます。

貯蓄型保険のデメリット

貯蓄型保険はメリットがある一方で、以下のようなデメリットもあります。

貯蓄型保険への加入を検討する際には、メリットとデメリットの両方を知っておくことが大切です。

掛け捨て型保険と比べて保険料が割高

貯蓄型保険のデメリットのひとつは、同程度の保障内容であっても、掛け捨て型保険より保険料が割高になる点です。

これは、将来受取れる満期保険金や解約返戻金を支払うための積立金が保険料に上乗せされているためです。

途中解約すると元本割れのおそれがある

貯蓄型保険は、解約のタイミングによっては、払込んだ保険料の総額よりも戻ってくるお金が少なくなる「元本割れ」の可能性があります。

基本的に長期運用を前提とした商品であるため、短期間で解約すると積立金を十分に準備できず、解約返戻金を受取れないか、受取れても極めて少額になります。

貯蓄型保険を解約する際には、元本割れにならないタイミングをしっかり確認することが大切です。

貯蓄型保険への加入が向いている人

貯蓄型保険と掛け捨て型保険のどちらが向いているかは、人によって異なります。

生命保険に加入する際には、希望する保障や家計状況等を踏まえ、自分や家族のニーズに合った商品を選ぶことが大切です。

一般的に、貯蓄型保険が向いているのは、次のようなタイプの人です。

貯蓄が苦手な人

貯蓄が苦手でつい散財してしまいがちな人は、貯蓄型保険への加入がおすすめです。

貯蓄型保険は、保障を確保しながら資産形成もできる点が大きな特徴です。

預貯金と異なり、気軽に引き出すことができないため、計画的にお金を貯めたい人にとって貯蓄型保険は自然とお金を蓄える仕組みとして役立ちます。

手厚い保障を確保しつつ、資金を準備したい人

手厚い保障を確保しつつ、将来のための資金も準備したい人には、貯蓄型保険が向いているでしょう。

特に、老後資金や子どもの教育資金のように、計画的な準備が求められる目的には適しています。

預貯金だけで対応しようとすると、予期せぬことが起こった場合に、計画どおりの貯蓄が難しくなるかもしれません。

リスクに備えながら、将来必要となる資金を着実に準備したい人にとっては、貯蓄型保険は有効な選択肢といえるでしょう。

貯蓄型保険への加入が向いていない人

貯蓄型保険への加入が向いている人もいれば、そうでない場合もあります。以下のタイプの人は、貯蓄型保険に向いていないといわれることがあります。

ライフステージが大きく変わる予定のある人

ライフステージが大きく変わる予定(結婚や出産、転職等)のある人は、貯蓄型保険にすぐに加入することはおすすめできません。

貯蓄型保険は短くても5年、基本的には10年以上の長期契約が前提になっており、生活環境に変化があった場合、途中で保障内容を見直しにくいことがデメリットといえます。

保険料をなるべく抑えたい人

貯蓄型保険は、保険料をなるべく抑えたい人にとって、掛け捨て型保険と比べて保険料の負担が大きく感じられる可能性が高いでしょう。

貯蓄型保険は将来的に満期保険金や解約返戻金を受け取れるメリットがありますが、その分、毎月の保険料は高くなる傾向があります。

そのため、「保障を重視しつつも、月々の支出はなるべく抑えたい」という人には、掛け捨て型保険のほうが適している場合もあります。

保険以外の方法で貯蓄・資産運用をしている人

すでに保険以外の方法で貯蓄・資産運用をしている人も、資産形成を保険で行う必要性が低いといえます。例えば、NISAやiDeCoを活用して自分で資産形成をしている人にとっては、貯蓄型保険のメリットである「満期金や解約返戻金の受取り」に魅力を感じにくいかもしれません。

このような場合は、保障に特化した掛け捨て型保険で万が一のリスクに備えながら、保険料にかけるコストをおさえ、その分を資産運用にあてるという選択肢も考えられます。

NISAの相談に関しては、以下のページをご覧ください。

ほまどNISA相談室

貯蓄型保険を選ぶ際のポイント

貯蓄型保険を選ぶ際には、加入目的を明確にした上で、返戻率にも注目するとよいでしょう。

ここからは、貯蓄型保険を選ぶ際に意識したいポイントをご紹介します。

加入目的を明確にする

生命保険は、加入の際に目的を明確にすることが大事です。

目的があいまいなまま加入すると、不要な保障や特約等を付けてしまい、保険料が高くなる可能性があります。

貯蓄型保険に加入する目的の例は、以下のとおりです。

■貯蓄型保険に加入する目的の例

| 保険の種類 | 加入目的の例 |

|---|---|

| 終身保険 |

|

| 養老保険 |

|

| 個人年金保険 |

|

| 学資保険 |

|

加入目的を考える際は、「何のためにいくら必要なのか」「月々いくらまで保険料を払込めるのか」等を整理しておくことが重要です。

加えて、保険料が万が一払込めなくなる可能性についても想定しておくと安心です。

返戻率をチェックする

貯蓄型保険への加入を検討する時には、必ず返戻率をチェックしておきましょう。

返戻率とは、払込んだ保険料の総額に対して、将来受取れる金額の割合のことです。

<返戻率の例>

保険料払込総額100万円で、満期に110万円を受取る場合の返戻率は110%となる

多くの場合、返戻率は保険の設計書に記載されています。ただ、返戻率が100%を超えるタイミングは加入する人の性別や年齢等でそれぞれ異なるため、加入前に確認が必要です。

保障と資産形成を両立できる貯蓄型保険を検討しよう

貯蓄型保険は、万が一のリスクに手厚く備えながら、目的に合わせた資産形成ができる保険です。

将来に向けて資金を貯めたい人や、貯蓄が苦手な人にとって、貯蓄と同時に大きな保障が確保できるというメリットがあります。

ただし、生命保険に加入する際には、目的や状況に応じて適切な保険商品を選ぶことが大切です。

自分に合った生命保険を選びたい場合は、保険の専門家に相談するのがおすすめです。

「ほけんの窓口」では、保険のプランに関する質問や見積もり等が、何度でも無料で相談できます。

生命保険への加入を検討する際には、ぜひ「ほけんの窓口」へご相談ください。

貯蓄型保険についてよくある質問

貯蓄型保険について、よく聞かれる疑問をまとめました。それぞれの質問について解説していますので、参考にしてください。

- 貯蓄型保険とはどのような保険ですか?

- 貯蓄型保険とは、保障と貯蓄の機能をあわせ持った保険商品です。

多くの貯蓄型保険では、被保険者が死亡または保険会社所定の高度障害状態になった時に保険金が支払われます。

また、解約時や満期時に解約返戻金や満期保険金等のまとまったお金を受取ることができ、万が一の場合に備えながら資産形成ができます。

- 貯蓄型保険にはどのような種類がありますか?

- 貯蓄型保険の代表的な種類としては、終身保険、養老保険、個人年金保険、学資保険があります。

終身保険は保障が一生涯続く保険、養老保険は満期時の被保険者の生存で満期保険金が受取れる保険です。

いずれも、保険期間中に被保険者が死亡または保険会社所定の高度障害状態になった場合は保険金が支払われます。

また、個人年金保険は老後資金を年金で受取れる保険、学資保険は子どもの教育資金を計画的に準備できる保険です。

それぞれ特徴や役割が異なるため、自分や家族のライフプランに合わせて選択することが重要です。

- 貯蓄型保険と掛け捨て型保険の違いは何ですか?

- 貯蓄型保険と掛け捨て型保険の大きな違いは、解約返戻金や満期保険金の有無です。

貯蓄型保険は、解約時や満期時には今までに払込んだ保険料に応じてまとまったお金が受取れます。

一方、掛け捨て型保険は、払込んだ保険料は戻ってこない仕組みで、保険期間の満了で保障がなくなります。途中で解約した場合も、解約返戻金はないか、あっても極めて少額のため注意が必要です。

- 貯蓄型保険に加入するメリット・デメリットはありますか?

- 貯蓄型保険は、万が一の際に備えながら、貯蓄や資産形成もできるというメリットがあります。

また、解約返戻金を担保に保険会社からお金を借りる「契約者貸付」を利用できる商品もあります。

一方で、同程度の保障内容の掛け捨て型保険と比べて保険料が割高になりやすいことや、解約のタイミングによっては元本割れのリスクがあること等がデメリットです。

これらの仕組みを理解した上で、保険への加入を検討することが大切です。

監修者プロフィール

黒川 一美

日本FP協会 AFP認定者、2級ファイナンシャル・プランニング技能士

FPサテライト株式会社 流山サテライトオフィスマネージャー

FPサテライト株式会社 流山サテライトオフィスマネージャー

大学院修了後、IT企業や通信事業者でセールスエンジニア兼企画職として働く。保険や税制の執筆業務を得意とし、年間約150本の執筆・監修を行う。通信事業者での経験を活かし、通信費削減に関する情報提供にも力を入れる。地域とのつながりを重視し、3人の子育てをしながら「地域×FP」をテーマに空き家問題や創業支援に取り組む。